دستیابی به رشد و توسعه اقتصادی نیازمند سرمایهگذاری است و این مستلزم تجهیز منابع مالی بلندمدت از طریق بازار سرمایه است. خروج بازار سرمایه از وضعیت رکود و حرکت در مسیر رونق زیرساختهای بازار سرمایه به مواردی شامل بازنگری روی قوانین و مقرراتزدایی، توسعه نرمافزارها، آموزش و فرهنگسازی و بازنگری در فرآیندها نیاز دارد.

بخش خصوصی چگونه میتواند به بازار سرمایه ورود یابد و ابزارهای موردنیاز کدام است؟ بازار سرمایه بهعنوان یکی از ارکان بازار مالی نقش بهسزایی در بسیج امکانات مالی و سرمایهای در جهت تخصیص بهینه منابع بهمنظور رشد و توسعه اقتصادی کشورها دارد. برای ساماندهی نیازهای مالی بنگاهها در بازار سرمایه ابزارهای مطلوب باید به بهترین شکل ممکن به کار گرفته شود. با توجه به بانک محور بودن اقتصاد کشور و تنگنای شدید مالی بانکها در حال حاضر، بازار پول قادر نیست بهتنهایی پاسخگوی نیاز مالی بنگاهها باشد. در راستای نیل به هدف تأمین مالی بنگاههای بخش خصوصی افزایش سهم بازار سرمایه از موضوعات کلیدی و قابلتوجه است.

مشکل کدام است؟

کمیسیون بازار پول و سرمایه اتاق بازرگانی، صنایع، معادن و کشاورزی ایران در گزارشی با عنوان «راهکار تسهیل حضور بخش خصوصی در بازار سرمایه» چگونگی و ضرورت حضور بخش خصوصی در بازار سرمایه را بررسی کرده و موانع ورود بخش خصوصی را به بازار سرمایه برشمرده است. در این گزارش آمده است: مشکلاتی که بخش خصوصی در فرآیند انتشار اوراق با آنها روبروست به بحث تضامین، سازوکارهای مربوط به سازمان بورس، کارشناس رسمی دادگستری، مؤسسات حسابرسی، دفاتر اسناد رسمی، تنوع پایین ابزارهای مالی موجود و فقدان فرهنگ استفاده از روشهای صحیح تأمین مالی مرتبط است.

بازار سرمایه شاخه وسیعی از بازار است که فرآیند خریدوفروش ابزارهای مالی را تسهیل میکند. بهطور خاص دوشاخه از ابزارهای مالی وجود دارد که سرمایه در آنها دخیل است:

-اوراق مالکیت؛ اصطلاحاً به آن سهام میگویند

- اوراق بدهی که اغلب با نام اوراق مشارکت (قرضه) شناخته میشود.

بازار سرمایه محلی برای انتشار و فروش سهام و اوراق مشارکتی است که غالباً افق زمانی بیش از یک سال دارند.

بازار سرمایه از سوی سازمان بورس و اوراق بهادار و دیگر قانونگذاران مالی نظارت میشود. باوجود امکان دسترسی به ساختمان فیزیکی سازمان بورس اوراق بهادار تهران در خیابان حافظ، امروزه بیشتر معاملات بازار سرمایه از طریق اتصال اینترنت و اخذ کد سهامداری انجام میشود.

بازار سرمایه به دو بازار طبقهبندی میشود. بازار اولیه و بازار ثانویه؛ در بازار اولیه، سهام و اوراق مشارکت بهصورت مستقیم از شرکتها به سرمایهگذاران و سایر شرکتها و نهادها و اغلب تحت عنوان عرضه عمومی اولیه توزیع میشود. بازار اولیه این امکان را فراهم میکند تا شرکتها بدون گرفتن وام از بانک، باعرضه سهام خود به عموم مردم، منابع مالی موردنیاز را برای اجرای فعالیتهای خود تأمین کنند. بعد از عرضه عمومی در بازار اولیه، نوبت به بازار ثانویه میرسد تا سهام شرکتها در این بازار دادوستد شود و سهامداران بتوانند با فروش سهام خود به پول نقد دست یابند و علاقهمندان هم با خرید سهام، مالک بخشی از شرکت شوند.

بازار سرمایه دارای ذینفعان متعددی ازجمله سرمایهگذاران حقیقی، حقوقی یا نهادی همچون بیمهها و صندوقهای سرمایهگذاری مشترک، شرکتها، سازمانها، بانکها و مؤسسات مالی دولت و شهرداریها است که اغلب برای تأمین مالی طرحهای خود اوراق مشارکت منتشر میکنند.

تأمینکنندگان سرمایه عموماً میخواهند بیشترین بازده احتمالی را با کمترین ریسک ممکن داشته باشند، درحالیکه شرکتهای متقاضی سرمایه مایلاند سرمایه خود را با کمترین هزینه ممکن افزایش دهند.

اندازه بازار سرمایه یک کشور بهصورت مستقیم بهاندازه اقتصاد آن بستگی دارد. آمریکا بهعنوان بزرگترین اقتصاد جهان، بزرگترین و عمیقترین بازارهای سرمایه جهان را در اختیار دارد. همچنین ازآنجاکه بازار سرمایه بهصورت گسترده به اقتصاد جهانی پیوند خورده است، مشاهده میشود که نوسانی در یک بخش از جهان میتواند منجر به امواج عظیمی در سایر بخشها شود. نقص این پیوستگی در بحران مالی جهانی طی سالهای 2007 تا 2009 به بهترین نحو قابلنمایش است. دورهای که آغاز آن با سقوط بازارهای مالی آمریکا آغاز شد و اثرات این بحران بهصورت جهانی در بازار سرمایه همه کشورها دیده شد.

وضعیت تأمین مالی در ایران

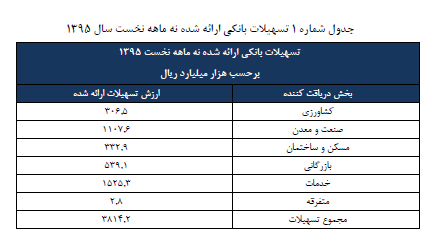

تأمین مالی یکی از مهمترین وظایف بازارهای سرمایه در سراسر دنیاست که طی سالهای گذشته در ایران رونق بیشتری یافته است. با توجه به روندهای کلان حوزه تأمین مالی کشور، نظام مالی ایران بانک محور است و بخش عمدهای از تأمین مالی توسط بانکها بهصورت تسهیلات در قالب عقود مبادلهای و مشارکتی صورت گرفته است. طی 9 ماهه نخست سال 1395، بر مبنای آخرین گزارشهای منتشره توسط بانک مرکزی، 3814.2 هزار میلیاردریال تسهیلات در قالب وام به بخشهای مختلف اقتصادی دادهشده است. بیشترین سهم در سبد وامهای پرداختی بانکها متعلق به بخش خدمات بوده است که طی بازه زمانی موردبررسی موفق به دریافت 1525.3 هزار میلیارد ریال تسهیلات از بانکها و مؤسسات اعتباری شده است.

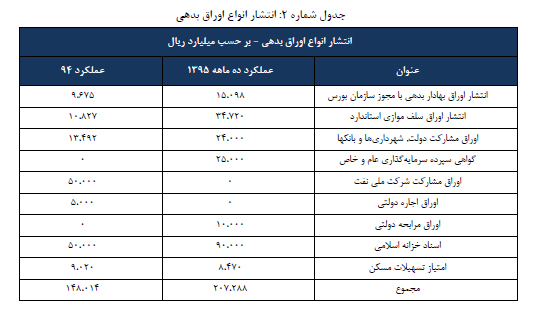

انتشار انواع اوراق بدهی و تأمین مالی در بازار سرمایه، طی دهماهه نخست سال 1395 بیش از 40 درصد نسبت بهکل سال 1394 افزایشیافته و به 207.288 میلیارد ریال رسیده است.

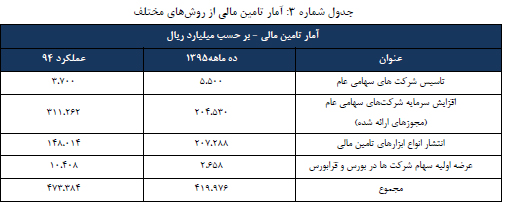

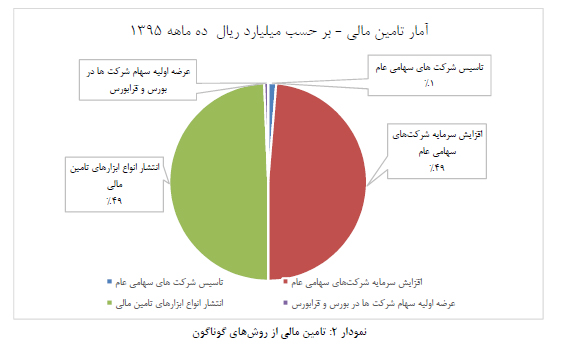

همچنین مجموع تأمین مالی صورت گرفته از طریق بازار سرمایه طی دهماهه نخست سال 1395 بالغبر 419.976 میلیارد ریال بوده است و عرضه اولیه سهام شرکتها در بورس و فرابورس در دهماهه سال 1395 نسبت بهکل سال 1394 در حدود 25 درصد بوده است.

مزایای ورود به بازار سرمایه

مزایای بورس اوراق بهادار از سه دیدگاه اقتصاد کلان، سرمایهگذاران و شرکتهای سرمایه پذیر براساس مکتوبات سازمان بورس و اوراق بهادار.

الف: مزایای بورس اوراق بهادار از دیدگاه اقتصاد کلان

-جمعآوری سرمایههای جزئی و پراکنده و انباشت آن برای تجهیز منابع مالی شرکتها

-بهکارگیری پساندازهای راکد در امر تولید و تأمین مالی دولت و مؤسسات؛

-کنترل حجم پول، نقدینگی و تورم از طریق انتشار سهام و اوراق قرضه مشارکت؛

-بورس بهمثابه بازار رقابت کامل (تعداد زیاد خریدار و فروشنده، آزادی ورود و خروج از بازار، شفافیت اطلاعات و تخصیص مطلوب منابع؛)

-رشد تولید ناخالص ملی، اشتغال و کمک به حفظ تعادل اقتصادی کشور؛

-فراهم نمودن توزیع عادلانه ثروت از طریق گسترش مالکیت عمومی و ایجاد احساس مشارکت عمومی؛

-افزایش درجه نقدینگی ثروت افراد؛

ب: مزایای بورس اوراق بهادار از دیدگاه سرمایهگذاران:

خرید سهام و اوراق بهادار برای کسب بازده مناسب و پوشش در مقابل تورم؛

اطمینان از گزینه سرمایهگذاری به دلیل شفافیت اطلاعات؛

قابلیت نقدینگی اوراق بهادار و سهولت نقلوانتقال سهام و استفاده از معافیتهای مالیاتی؛

مشارکت در فرآیند تصمیمگیری برای اداره شرکتها؛

ایجاد بازار دائمی و مستمر که امکان سرمایهگذاری بلندمدت و کوتاهمدت را فراهم مینماید؛

وجود طیفهای متنوع از اوراق بهادار ازنظر درجه بازدهی و خطرپذیری برای سرمایهگذار؛

برقراری سیستمها و روشهایی که از طریق آن، خریدوفروش اوراق بهادار منظم و رسمی گردد؛

حمایت از سرمایهگذاران کوچک و احساس مشارکت در امور تولیدی و تجاری؛

نظارت مضاعف بر فعالیت شرکتها در چارچوب استانداردها و آئیننامههای بازار سرمایه؛

ج: مزایای بورس اوراق بهادار از دیدگاه واحدهای اقتصادی (شرکتهای سرمایهپذیر)

-سهولت در تأمین مالی از طریق انتشار سهام و سایر اوراق بهادار؛

-افزایش اعتبار داخلی و خارجی و تأمین مالی با به وثیقه گذاردن سهام شرکت در بازارهای مالی داخلی و خارجی؛

-تعیین ارزش بازار بر اساس قانون عرضه و تقاضا تا زمانی که نام شرکت در تابلو بورس درج باشد؛

-سهولت در تغییر ترکیب سهامداری و انتقال مالکیت؛

-به وجود آمدن دیدگاهی مطلوب در سرمایهگذاران با کاهش ریسک واحد اقتصادی و امکان تأمین مالی با هزینه کمتر؛

-برخورداری از مزایای خاص و اعتباری مانند افزایش سقف تسهیلات بانکی و انتشار اوراق مشارکت؛

-انتشار اوراق مشارکت بدون اخذ مجوز از بانک مرکزی و فقط با مجوز سازمان بورس اوراق بهادار؛

-برخورداری از معافیتهای مالیاتی؛

-تبیین چشمانداز فعالیت شرکت در آینده و ارزیابی عملکرد شرکت؛

ارتقاء سطح اعتماد عمومی و استفاده از مشارکت عمومی در توسعه شرکت؛

دستیابی به رشد و توسعه اقتصادی نیازمند سرمایهگذاری است و این مستلزم تجهیز منابع مالی بلندمدت از طریق بازار سرمایه است.

وجود بورس اوراق بهادار، قدرتمند و توسعهیافته و عملکرد صحیح، علاوه برافزایش کمی حجم سرمایهگذاری و ارتقا کیفیت آنها، موجبات افزایش رشد و توسعه پایدار و درونزای اقتصادی را نیز فراهم میآورد.

به دلیل عدم جذابیت سود بورس اوراق بهادار با توجه به سود بالای سپرده بانکی، عدم شفافیت صورتهای مالی برخی از شرکتهای بورسی ازجمله شرکتهای پالایشی و بانکی، رکود بسیاری از صنایع و ضعف بنیادی و عدم سودآوری، بالا بودن انتظارات سرمایهگذاران و رشد کاذب و حبابی سهام شرکتهای کوچک با دخالت سفتهبازان، حجم، ارزش معاملات کاهشیافته و باعث گردیده است که معاملات در بورس اوراق بهادار تهران با عدم اطمینان و ریسک بسیار بالایی انجام گیرد.

بهمنظور خروج بازار سرمایه از این وضعیت (رکود) و حرکت در مسیر رونق زیرساختهای بازار سرمایه که شامل بازنگری روی قوانین و مقررات زدایی، توسعه نرمافزارها، آموزش و فرهنگسازی و بازنگری در فرآیندها است، باید ارتقا و تغییر پیدا کند.

انتشار اوراق بدهی یکی از متداولترین روشهای تأمین مالی میانمدت و بلندمدت بنگاههای اقتصادی است بهطوریکه در کشورهای توسعهیافته سهم بالایی از سبد تأمین مالی شرکتها را تشکیل داده و میزان آن از سهم تسهیلات بانکی بیشتر است. با توجه به کاهش ظرفیت بانکها برای اعطای تسهیلات و همچنین رسالت در نظر گرفتهشده برای بازار سرمایه مبنی بر تأمین مالی بلندمدت و تأمین مالی بنگاههای اقتصادی، تنوع ابزارها، مخاطبان گستردهتر (اعم از شرکتهای ثبتشده و ثبتنشده نزد سازمان بورس)، کاهش نرخ سود بانکی و تلاش برای توسعه بازار بدهی همتراز با بازار سهام، سهم این ابزارها در تأمین مالی بنگاهها بیشازپیش گردد. اما توجه به این نکته ضروری است که گرچه تنوعبخشی به ابزارهای تأمین مالی یکی از اقدامات لازم برای افزایش سهم بازار سرمایه در تأمین مالی است، اما تنوع ابزارها لزوماً به سهولت و افزایش تأمین مالی نمیانجامد. آنچه از خود شیوههای تأمین مالی مهمتر است، متناسب کردن آن با نیاز بنگاهها و تسهیل شرایط استفاده از آنهاست.

یکی از موارد مهمی که در راستای استفاده از انواع ابزارهای تأمین مالی در بازار سرمایه باید موردتوجه قرار گیرد، آموزش، فرهنگسازی و ارتقای سطح دانش استفاده از این ابزارها در کشور است. این آموزش برعکس آنچه اکنون اتفاق میافتد و بیشتر جنبه مالی دارد، باید توجه ویژهای به مباحث حقوقی و اقتصادی داشته باشد. در کنار نقشی که آموزش و شناخت شرایط استفاده از این ابزارها در تأمین مالی دارد، بازنگری در قوانین و مقررات در جهت تعمیق و افزایش سهم بازار سرمایه در تأمین مالی اقتصاد، مقررات زدایی، تدوین برخی قوانین و مقررات جامع در حوزه تأمین مالی و تعیین نهادی واحد برای سیاستگذاری نیز میتواند نقش بسزایی در توسعه تأمین مالی و راهاندازی بازار بدهی داشته باشد.

البته در مقررات فعلی همظرفیتهایی وجود دارد که هنوز به مرحله اجرا درنیامده است، بهعنوانمثال راهاندازی و بهرهگیری از مؤسسات رتبهبندی اعتباری میتواند به حذف رکن ضامن در فرآیند انتشار اوراق بدهی منجر شود. یا اینکه عامل فروش اوراق با اخذ مجوزهای لازم میتواند بهمنظور توزیع گسترده اوراق از خدمات بانکها، مؤسسات مالی و اعتباری، بیمهها و نهادهای مالی استفاده نموده و ترتیبی اتخاذ کند تا سفارش گیری جهت خرید اوراق از طریق اشخاص مذکور نیز انجام شود، که این اتفاق میتواند بخش بزرگی از سرمایهگذاران حقیقی را به خرید اوراق تشویق کند.

متن کامل گزارش کمیسیون بازار پول و سرمایه اتاق ایران را از اینجا بخوانید.